L’après Amazon se dessine-t-il ?

10/10/2019La plateforme domine le commerce online et même offline : à un moment ou un autre de leur parcours d’achat, plus de 6 consommateurs sur 10 passent par Amazon, même s’ils prévoient d’acheter en magasin. Mais la riposte s’organise, tant du côté des distributeurs traditionnels que de nouveaux acteurs, avec de nombreuses initiatives ces dernières semaines. Revue de détail.

1Le système Amazon : hégémonie sur le e-commerce, profits sur le cloud et la pub

Amazon apparaît aujourd’hui comme le leader incontesté du e-commerce. Sa plateforme capte près de la moitié des ventes en ligne aux États-Unis et 20 % en France. Pour beaucoup de consommateurs, Amazon est devenu un réflexe. D’après l’étude The Future Shopper 2019 publiée cet été par le cabinet Wunderman Thompson, qui a interrogé 15 000 personnes aux États-Unis et en Europe, 56 % des cyberacheteurs commencent leurs recherches de produits sur Amazon, plutôt que sur Google ou sur une autre plateforme. Et même lorsqu’ils achètent sur d’autres sites ou en magasin, 64 % des consommateurs affirment consulter les prix et les avis sur Amazon.

Pourtant, ce n’est pas le e-commerce qui procure à Amazon la plus grande part de ses revenus. La moitié de ses bénéfices lui vient de son activité sur le cloud grâce à sa filiale AWS (Amazon Web Services). Elle ne représente que 12 % de son chiffre d’affaires, mais affiche une très forte rentabilité. AWS est née du besoin du e-commerçant de posséder une solide flotte de serveurs informatiques, capables de répondre à des pics de connexions, à Noël par exemple. Pour rentabiliser son investissement, Amazon a commencé à louer en 2006 sa technologie à des clients externes. Aujourd’hui, 80 % des entreprises du CAC 40 utilisent les services d’AWS, selon le magazine Capital. Un des avantages du cloud d’Amazon est son « élasticité » : « Vous payez ce qui est stocké, et dès que vous le supprimez, vous ne payez plus », explique Stephan Hadinger, directeur technologique France d’AWS. La SNCF utilise par exemple AWS pour son appli mobile afin d’encaisser les pics de connexions des départs en vacances.

Si le cloud représente environ la moitié des bénéfices d’Amazon, l’autre moitié ne vient pas pour autant de la marge dégagée sur les ventes en ligne. Une part importante de son résultat est en fait assurée par la publicité sur sa plateforme, permettant aux marques de promouvoir leurs produits en fonction du profil des internautes.

Une autre source déterminante de profit vient des commissions liées à la marketplace. 60 % des ventes sur la plateforme d’Amazon ne sont en effet pas réalisées par l’entreprise elle-même, mais par des vendeurs tiers. Et Amazon ne se contente pas de référencer ces produits sur son site, il propose aussi de les stocker et d’en assurer la logistique. Selon un expert cité par Les Échos, « les vendeurs paient environ 15 % de commissions à Amazon, à quoi il faut ajouter entre 10 et 20 % pour le stockage dans les entrepôts et la logistique des produits en fonction de leur taille, puis éventuellement des frais de publicité. Au total, Amazon prélève entre 25 et 50 % pour ce service. (…) L’an dernier, le total des commissions collectées par Amazon auprès des vendeurs a atteint 42 milliards de dollars, pour des coûts très faibles ».

Un dernier point pour comprendre le système Amazon : si la plateforme de e-commerce dégage désormais des bénéfices aux États-Unis, « Amazon continue à perdre de l’argent dans le reste du monde (90 millions de dollars, contre 622 millions il y a un an) car il n’a pas encore atteint un palier d’utilisateurs suffisant pour compenser ses énormes coûts de distribution », explique La Tribune. Vu ses revenus par ailleurs, Amazon peut continuer de chercher un effet de masse sur le e-commerce avant de viser la rentabilité opérationnelle.

2Les grands retailers américains lancent l’offensive

« Walmart déclare la guerre à Amazon ». C’est ainsi que le journal Les Échos résume la décision prise mi-septembre par le numéro un mondial de la distribution. Walmart a annoncé qu’il allait étendre son service de livraison sur abonnement, « Delivery Unlimited », à la moitié de la population américaine. Jusqu’ici testé dans 4 villes, ce programme va concerner 200 métropoles et 1 600 magasins.

Le principe est simple : contre un abonnement annuel de 98 dollars, les clients bénéficient de la livraison gratuite et illimitée sur des articles du quotidien (produits frais, épicerie…). Les produits sont au même prix qu’en magasin, et donc globalement peu chers vu le positionnement de Walmart. Le distributeur veut ainsi couper l’herbe sous le pied d’Amazon, dont l’abonnement Prime est à 119 dollars (mais qui inclut des services supplémentaires, comme un service de vidéos à la demande concurrent de Netflix). Pour booster ses ventes en ligne, Walmart propose également dans 3 000 magasins un service de drive, « Grocery pickup ».

Un autre géant américain de la distribution, Target, est lui aussi décidé à laisser moins d’espace à Amazon. En 2017, ce champion du discount a racheté Shipt, un spécialiste de la livraison le jour même, et depuis cette année, il intègre totalement ce service à son offre. Les clients de Target peuvent ainsi, eux aussi, bénéficier de la livraison gratuite et illimitée pour 99 dollars par an. La stratégie omnicanale du distributeur fonctionne : selon les derniers chiffres publiés par Target, ses ventes passant par le canal numérique ont progressé de… 34 % ! Elles intègrent aussi les commandes passées sur Internet à retirer en magasin. « Pour faire face à la politique offensive d’Amazon, Target a, comme d’autres acteurs de la distribution, misé sur le commerce en ligne, mais en faisant le pari que le consommateur ne verrait pas d’inconvénient à un retrait en magasin (près de 2 000 sur le sol américain), pour peu que la commande soit prête rapidement », analyse Investir, la publication financière du Groupe Les Échos.

Plus aucun distributeur ne semble vouloir renoncer à une confrontation frontale avec Amazon. Macy’s vient de son côté d’annoncer en septembre qu’il allait désormais proposer gratuitement les livraisons le jour même (pour les commandes de plus de 75 dollars).

3Google défie aussi Amazon sur le commerce en ligne

Si Amazon doit faire face à la contre-attaque des distributeurs traditionnels, il doit aussi compter avec la montée en puissance de Google sur le commerce en ligne. Le moteur de recherche vient en effet de déployer discrètement son service Google Shopping. Vous pouvez l’essayer depuis shopping.google.fr : cette plateforme n’est pour l’instant disponible qu’aux États-Unis et en France. Il s’agit d’une marketplace où Google propose dans un premier temps, selon des informations du Monde, des articles d’une trentaine d’enseignes : des grands distributeurs comme Carrefour, Auchan, Boulanger ou Fnac Darty mais aussi des marques comme Banana Moon, Kaporal, Kickers, MacWay, etc.

« Concrètement, Google gère lui-même le paiement en ligne des produits, détaille Le Monde. L’entreprise assure aussi le service client – 7 jours sur 7, de 6 heures à minuit – et a pour cela monté un service, installé dans ses locaux de Dublin, en Irlande. L’entreprise offre, de plus, une garantie remboursement et le retour des produits. » Tout est en place pour contrer Amazon, même si le catalogue de produits de Google Shopping est encore bien moins étoffé. Mais Google entend attirer les vendeurs grâce à des commissions sur les ventes (de 6 à 15 %) moins importantes que celles d’Amazon. Le moteur de recherche peut aussi compter sur la masse de données dont il dispose pour cibler au mieux ses propositions auprès des internautes.

4Jumia, Shopee, MercadoLibre : ailleurs dans le monde, la concurrence s’organise

Sur les marchés internationaux, Amazon n’est pas uniquement face à son rival chinois Alibaba. Des « baby Amazon » montent en puissance, selon une expression de The Economist (reprise par Les Échos). Il s’agit notamment de MercadoLibre en Amérique du Sud, de Shopee en Asie du Sud-Est ou encore de Jumia en Afrique. Leur avantage sur le géant du e-commerce : la connaissance des marchés locaux.

C’est ce qu’illustre très bien la success story de Jumia, leader du e-commerce en Afrique, qui a fait son entrée à la bourse de New York en avril dernier. L’entreprise a certes été créée par deux Français avec des fonds allemands, mais elle est aujourd’hui présente dans une quinzaine de pays africains, dont le Nigéria où elle emploie un millier de personnes dans la capitale Lagos. Si son modèle est bien celui d’Amazon, « la livraison en Afrique n’a rien à voir avec les États-Unis ou l’Europe, décrit le magazine Capital. Rues sans nom, clients peu familiers de la vente en ligne qui oublient souvent de prévoir la somme nécessaire au règlement (seul un tiers paie à la commande, le reste préférant régler à la livraison) ou même d’être chez eux à l’arrivée du livreur. (…) Mais le site met un point d’honneur à servir tout le monde. »

Jumia a livré 4,5 millions de clients sur les 12 derniers mois, avec un potentiel énorme : le e-commerce représente moins de 1 % des ventes de détail en Afrique, contre 9 % en France, 12 % aux États-Unis et 20 % en Chine.

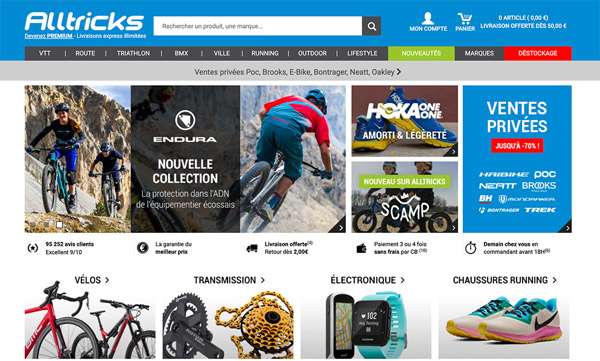

5Decathlon rachète Alltricks, l’Amazon du vélo

Tous les distributeurs traditionnels font désormais du digital une priorité. Pour accélérer sur ce canal, Decathlon vient de faire l’acquisition d’Alltricks. Parfois décrite comme l’Amazon du vélo, cette startup française est devenue en quelques années le leader dans l’Hexagone du matériel pour cyclistes vendu en ligne. Le géant du sport se renforce ainsi tant sur le e-commerce que sur le secteur du vélo, évalué à plus de 2 milliards d’euros en France, indique Le Figaro.

Alltricks, qui avait commencé à bâtir son réseau de boutiques, trouve dans ce mariage le moyen de développer sa stratégie omnicanale. Les 315 magasins Decathlon en France pourraient devenir des points de collecte, et même d’entretien des vélos. C’est aussi l’opportunité pour Alltricks de s’ouvrir de nouveaux horizons dans les 55 pays où Decathlon est présent. Et où Amazon pourrait vendre moins de vélos.

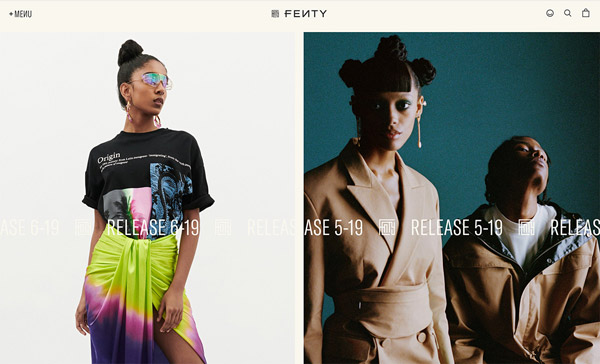

6Le succès de Fenty illustre les nouvelles stratégies du luxe sur Internet

« Fenty fait un tabac », résume Le Monde pour décrire le démarrage en trombe de la marque de mode lancée par la chanteuse Rihanna en partenariat avec LVMH en mai dernier. « Un lancement totalement réalisé grâce à l’économie numérique », souligne Antonio Belloni, directeur général délégué du groupe LVMH. Fenty s’appuie en effet sur des boutiques éphémères pour montrer la collection mais surtout sur un site de vente en ligne. Sans oublier Instagram pour faire la promotion des collections : Rihanna y compte plus de 75 millions d’abonnés !

Toutes les marques de luxe même les plus traditionnelles basculent sur Internet pour doper leurs ventes. « Les clients réclament de pouvoir acheter en ligne, en complément des magasins », observe le directeur général délégué du groupe LVMH. Résultat : Gucci a doublé son chiffre d’affaires sur le web en 3 ans, Hermès connaît « une croissance soutenue » en ligne, contribuant au bond de 12 % du chiffre d’affaires sur les six premiers mois de 2019, etc. À ce rythme, le e-commerce devrait représenter un quart des ventes de produits de luxe en 2025 contre environ 10 % aujourd’hui, selon le cabinet Bain. Signe des temps, le nouveau Directeur du Digital et de la Relation client de Kering, Grégory Boutté, est l’ancien responsable d’eBay en France…

Pas question pour autant pour ces griffes de luxe de figurer sur Amazon. Mais leur approche du marché chinois semble différente. « En Chine, le Net, c’est déjà 35 % des ventes de produits de luxe », pointe Sébastien Badault, directeur général d’Alibaba en France. Via sa filiale de e-commerce Tall, Alibaba a créé un site dédié au luxe, Luxury Pavilion. Et les marques de luxe se réjouissent d’y trouver un point d’entrée pour le marché chinois. Parmi les marques présentes sur cette plateforme : Alexander McQueen, Burberry, Versace, Stella McCartney, Valentino, Guerlain, Givenchy, Tag Heuer, etc.

7Chanel à contre-courant : « Il faut pouvoir toucher les créations, cela fait partie de l’expérience »

Une maison de haute couture se distingue dans sa stratégie digitale : Chanel, qui se refuse à vendre ses collections en ligne. La marque dispose bien de sites de e-commerce dans 13 pays, mais elle n’y vend que ses parfums et ses cosmétiques. Les articles de prêt-à-porter, les sacs à main, ainsi que les pièces d’horlogerie et joaillerie, ne sont disponibles qu’en magasin.

« Il faut pouvoir toucher les créations, les essayer, cela fait partie de l’expérience, fait valoir dans une interview à France Inter Bruno Pavlovsky, président des activités mode de Chanel. Un site e-commerce représente en gros l’activité d’une boutique. Aujourd’hui, nous ouvrons 8 à 10 boutiques par an, un peu partout dans le monde. Et nous sommes dans une phase où nous gagnons des nouveaux clients. C’est précisément l’expérience de la découverte, du toucher, qui nous permet d’être sûrs de ne pas leur vendre une création qui ne leur conviendra pas. »

Chanel ne refuse pas pour autant d’être présent sur le digital. « Nous avons 36,5 millions d’abonnés sur Instagram. Nous y sommes très actifs. Tous les jours nous postons, nous enrichissons nos contenus. (…) L’écran, c’est bien pour découvrir la collection. Mais il ne suffit pas quand il s’agit d’acheter un tailleur qui porte nos valeurs de marque et un savoir-faire exceptionnel. » Si cette stratégie contribue au succès de Chanel, elle semble néanmoins de plus en plus à contre-courant, seule une marque de luxe pouvant se permettre une telle posture. La plupart du temps, l’alliance ou la confrontation avec Amazon constitue la seule alternative.

VOUS POURRIEZ ÉGALEMENT AIMER