"Direct to consumer", la nouvelle formule magique

15/06/2017Vendre en direct aux consommateurs en court-circuitant les distributeurs : ce mouvement prend de l’ampleur chez les grandes marques, aiguillonnées par de nouveaux concurrents. Tous les secteurs de la grande conso sont concernés. Une question de marges, et une nécessité pour rester dans la course.

Début 2017, Jean-Paul Agon, le PDG de L’Oréal, a livré sa vision des défis à relever par son groupe, et il s’est notamment attardé sur les changements à venir dans les circuits de distribution : « Les consommateurs veulent de plus en plus un contact direct avec les marques, que ce soit par l’e-commerce ou les boutiques, d’où les différentes initiatives que nous prenons actuellement, a-t-il insisté, cité par le magazine LSA. C’est une nouvelle dynamique d’exploration, ce que l’on appelle en anglais le ‘direct to consumer’. » Ainsi, sans abandonner son circuit traditionnel de distribution en grandes surfaces, L’Oréal multiplie ces derniers mois les initiatives pour vendre en direct, à la fois en ligne et en ouvrant ses propres boutiques pour ses marques Nyx, Urban Decay, L’Oréal Paris, Maybelline, etc.

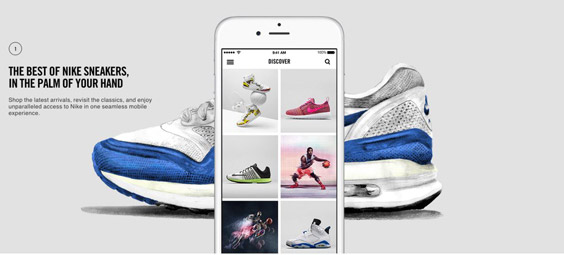

Nike vise le tiers de son chiffre d’affaires en vente directe

L’Oréal s’inscrit dans une tendance de fond : les grandes marques revisitent leurs circuits de commercialisation pour contourner les distributeurs. Elles en font même un objectif stratégique. Nike affiche par exemple clairement son ambition pour 2020 : un tiers de ses 50 milliards de chiffre d’affaires attendus devra provenir de la vente directe. Illustration avec le lancement de sa dernière grande innovation, en décembre dernier, la chaussure autolaçante HyperAdapt, qui était uniquement disponible sur son appli d’e-commerce Nike+ et dans ses magasins « flagship ».

Professeur de stratégie d’entreprise à l’EDHEC Business School, Denis Dauchy cite le cas de SEB : « Les ventes en ligne du groupe de petit électroménager représentent aujourd’hui 10 % de son chiffre d’affaires. Une partie importante des ventes est aussi réalisée par l’intermédiaire des sites marchands de ses marques (Tefal.fr, etc.). À cela s’ajoute un réseau de 1 000 magasins sous enseignes propres dans 41 pays assurant de leur côté 6 % des ventes. »

Tous les univers de la consommation sont concernés par ce mouvement. En février dernier, le groupe Nestlé a annoncé qu’il voulait, lui aussi, établir des liens directs avec les consommateurs, soulignant que ses ventes directes en ligne représentaient déjà 5 % de son chiffre d’affaires. Et leur progression est incroyable : en faisant abstraction de Nespresso, qui a dès le départ intégré le modèle « direct to consumer », la hausse des ventes réalisées par Nestlé en e-commerce en 2016 a été de 34 %…

De petites marques grignotent les parts de marché

Pourquoi les grandes marques cherchent-elles à court-circuiter les distributeurs ? Car elles sont menacées par l’irruption du digital dans la relation client et par l’apparition de nouveaux concurrents plus agiles. Ces dernières années aux États-Unis, 90 % des marques de grande consommation ont perdu des parts de marché et 68 % ont vu leurs ventes décliner, observe Gregory Pouy, blogueur et fondateur de LaMercatique, un cabinet de conseil marketing. « Elles font face à deux menaces inédites, explique-il. Elles sont confrontées, d’un côté, à de petites marques qui grignotent des parts de marché, et de l’autre aux géants de la tech qui les pressurisent en maîtrisant la quasi intégralité des formats publicitaires (Facebook/Google). »

Ces petites marques qui grignotent des parts de marché, ce sont avant tout les nouveaux acteurs qui n’ont que le web comme canal de vente. Aux États-Unis, là où est né ce mouvement, « les premières à avoir attiré les clients en masse, retrace le Journal du Net, sont Warby Parker dans les lunettes, Bonobos et Everlane dans la mode, The Honest Company dans les produits d’hygiène et Adore Me dans la lingerie. Le principe n’a pas tardé à s’étendre à de nombreux segments de marché : habillement, chaussures et accessoires, cosmétiques, matelas, linge de maison, alimentaire… »

Parmi les raisons qui expliquent l’explosion de ces marques : « Les nouvelles technologies ont considérablement abaissé les barrières à l’entrée, poursuit le Journal du Net. Les entreprises qui se lancent peuvent concevoir, fabriquer, marketer et distribuer des produits à des coûts plus bas que jamais, ce qui leur permet en particulier de cibler les segments de clientèle encore sous-adressés. » Un phénomène qui a aussi gagné la France.

Lire : Les recettes de ces marques qui cartonnent sur Internet.

Récupérer marges et data grâce à la vente en direct

Pour les grandes marques, développer une stratégie « direct to consumer » permet de retrouver le contrôle de l’ensemble de la chaîne de valeur. Très prosaïquement, c’est le moyen de récupérer la marge des intermédiaires. Cela permet aussi de retrouver la maîtrise de la politique tarifaire, en ne décidant pas de promotions en fonction des objectifs des distributeurs mais selon ses propres intérêts.

L’enjeu est également de renouer des liens directs avec les consommateurs, avec l’objectif d’acquérir des datas et de la connaissance client. « La donnée client est aujourd’hui un actif majeur », rappelle Denis Dauchy. Le professeur de l’EDHEC Business School développe : « Les nouvelles techniques d’analyse de la data constituent le levier par excellence du marketing direct pour agir sur la fidélisation, la personnalisation, la promotion de nouveaux produits, l’animation de communautés, etc. La maîtrise de la donnée est, par exemple, au cœur du business model Nespresso, qui accède à la fréquence et à la nature des achats grâce à la vente directe des capsules, en ligne ou en boutique. »

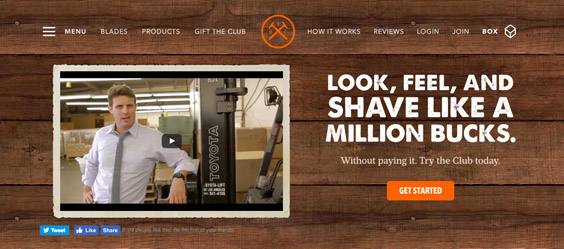

1 milliard de dollars pour acquérir le savoir-faire de Dollar Shave Club

Augmenter les ventes directes n’est toutefois pas chose aisée. Il ne faut pas heurter les réseaux de distribution traditionnels, qui représentent encore l’essentiel du chiffre d’affaires. « Les industriels communiquent peu sur ces mouvements, remarque Denis Dauchy. L’objectif est de préserver un mix entre circuits classiques et nouveaux circuits directs. »

Se pose aussi la question des compétences en interne, voire de la culture d’entreprise. Ce qui explique que certains groupes préfèrent racheter des marques « direct to consumer » qui ont fait leurs preuves. Quitte à payer le prix fort. En juillet 2016, Unilever a déboursé un milliard de dollars pour acheter Dollar Shave Club, le leader de la vente de rasoirs en ligne. Cette marque, qui fonctionne sur un principe d’abonnement, n’est pas rentable pour l’instant. Mais le PDG d’Unilever, Paul Polman, voit surtout dans cette acquisition « une expertise et une maîtrise de la technologie de vente ‘directe au consommateur’ dont Unilever pourra profiter à l’international et dans d’autres parties de [ses] affaires ».

Cité par Les Échos, le PDG d’Unilever ajoute : « Lorsque vous êtes une grosse entreprise comme nous, la culture et la connaissance [de ce modèle] ne sont tout simplement pas là. Ce n’est pas une bonne chose, ce n’est pas mauvais, tant que vous en avez conscience. » Désormais, le groupe préfère acheter ce savoir-faire plutôt que d’essayer de l’apprendre par lui-même. Non seulement parce que cela coûte cher à mettre en place mais aussi parce que le temps de maîtriser cette nouvelle technique, le marché a déjà changé, commente Les Échos.

La stratégie d’Unilever est loin d’être un cas isolé. Ces derniers mois, Walmart a par exemple racheté les startups Shoebuy.com (vente de chaussures en ligne, 70 millions de dollars) et ModCloth (mode féminine, 45 millions), et s’apprête à avaler l’un des leaders historiques du « direct to consumer », Bonobos, pour 300 millions de dollars. Le prix à payer pour ne pas se faire distancer par de petites marques plus agiles.

VOUS POURRIEZ ÉGALEMENT AIMER